Os últimos anos têm corrido de feição para o setor bancário mundial, mesmo com as incertezas económicas que se têm vivido em várias regiões do mundo. Com rentabilidade, capital e liquidez financeira, o setor já não estava tão saudável desde a fase anterior à crise financeira de 2007/2009. No entanto os desafios ainda são grandes, e nem todos as instituições navegam no mesmo mar tranquilo.

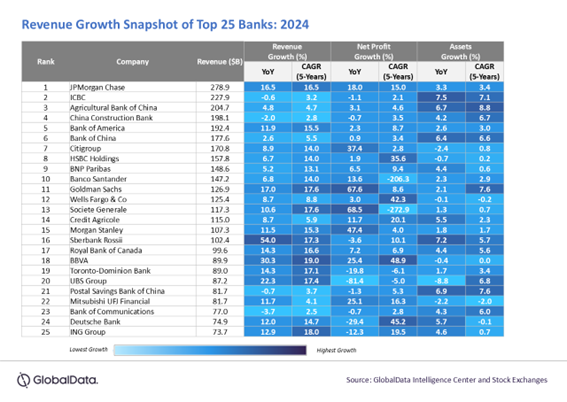

Segundo a GlobalData, multinacional de análise de dados setoriais, os 25 maiores bancos do mundo registaram um crescimento de 9,4% das suas receitas em 2024, quando comparado com o ano transato. No entanto, ressalva a instituição em comunicado, as suas margens de lucro registaram tendências mistas, com alguns bancos a enfrentar custos mais elevados, pressão regulatória e incerteza geopolítica, existindo uma lacuna entre saúde financeira e desempenho.

O banco russo beneficiou de uma forte recuperação da economia russa, da estabilização da inflação e de elevadas margens de juro.

Do lado dos melhores desempenhos, destacam-se o Sberbank Rossii, o maior banco da Rússia, com um crescimento de 54% nas suas receitas, o BBVA, que cresceu 30,3% e o UBS Group que alcançou um acréscimo de 22,3%. O banco russo beneficiou de uma forte recuperação da economia russa, da estabilização da inflação e de elevadas margens de juro. Porém o seu lucro caiu drasticamente, entrando no vermelho, “refletindo o impacto combinado da instabilidade macroeconómica, depreciação da moeda e crescentes restrições operacionais devido às sanções internacionais.”, segundo explica Murthy Grandhi, analista da GlobalData.

O BBVA, com sede em Espanha, beneficiou da sua diversificação geográfica, nomeadamente no México e Turquia, países nos quais as margens de juro aumentaram significativamente. Já o suíço UBS demonstrou um robusto crescimento nos últimos, tendo registado um acréscimo de 17,4% nos últimos cinco. Mas também este viu o seu resultado líquido afundar 80%, devido aos custos de curto prazo e os riscos de integração associados à aquisição.

Bancos chineses com crescimento modesto

Mais modesto foi o crescimento dos principais bancos chineses – ICBC, China Construction Bank, Agricultural Bank of China e Bank of China. Aliás, as receitas do ICBC decresceram mesmo, em cerca de 0,6%. Já o Agricultural Bank registou a mais forte taxa de crescimento homóloga dos ativos a cinco anos, que atingiu os 8,8%. Um crescimento interno mais lento e a compressão das margens devido a limites nas taxas de juro tiveram peso na rentabilidade deste banco, ainda que os seus ativos se continuem a expandir consistentemente.

Já do lado dos banco norte-americanos, o JPMorgan Chase lidera o top das maiores receitas, com um montante que ascendeu a 278,9 mil milhões de dólares (cerca de 247,8 mil milhões de euros) em 2024, um crescimento de 16,5% face a 2023. O seu resultado líquido alcançou os 58,5 mil milhões de dólares (cerca de 52 mil milhões de euros), o que representou um acréscimo de 18% face ao exercício anterior.

“A transformação digital e o financiamento ecológico continuarão a ser temas fundamentais. As instituições que investem em parcerias fintech, envolvimento do cliente liderado por IA e empréstimos alinhados com ESG provavelmente terão um desempenho superior”, diz Murthy Grandhi, analista da GlobalData.

Os bancos europeus, afetados por taxas de juro negativas, parecem estar a fazer um caminho de recuperação. O BNP Paribas cresceu 13,1% e o HSBC cresceu 14%. A Societe Generale e o Credit Agricole registaram uma taxa de crescimento anual das receitas superior a 17%, com uma recuperação dos resultados líquidos superior a 60%.

“Olhando para o futuro, os bancos globais enfrentam um cenário misto. O abrandamento da inflação poderá desencadear cortes nas taxas de juro nos EUA e na Europa, afectando potencialmente as margens de juro líquidas. No entanto, esta situação poderá ser compensada pela retoma da procura de crédito e pela redução dos custos de capital. O endurecimento da regulamentação, especialmente nos EUA e na China, irá pôr em causa a rentabilidade. Além disso, os bancos expostos aos mercados emergentes têm de enfrentar a volatilidade cambial e a instabilidade política”, explica o analista da GlobalData. E remata: “A transformação digital e o financiamento ecológico continuarão a ser temas fundamentais. As instituições que investem em parcerias fintech, envolvimento do cliente liderado por IA e empréstimos alinhados com ESG provavelmente terão um desempenho superior.”